来源:周子衡

月初主要经济体股市崩盘始于美国,一周后出现逆转。但美国标普500指数(美国500强企业股价指数)的跌幅仍低于7月中旬的峰值和7月底“崩盘”开始的水平。因此,今年以来,特别是5月份以来,美国股市的大涨似乎已经结束。

是什么导致了这种下滑趋势?这是否预示着美国经济将面临更严重的问题? 好吧,这是我在四月份说过的话——一字不差。

“2024 年第一季度,受美国经济软着陆的希望和对人工智能的热情推动,全球股市创下了五年来最好的第一季度表现。MSCI 全球股票指数今年上涨了 7.7%,为 2019 年以来的最大涨幅,股票表现优于债券的幅度为 2020 年以来任何季度中的最大幅度。

“全球股市的飙升主要得益于美国股票指数标准普尔 500 指数,该指数在上个季度 22 次创下历史新高。人工智能的炒作推动了市场的上涨,主要人工智能芯片设计公司英伟达的市值增加了 1 万亿美元以上,相当于今年全球股市总涨幅的五分之一左右!根据汇丰银行的数据,英伟达的市值增加了约 2770 亿美元——大致相当于菲律宾所有上市公司的市值。

“美国股市的狂热仍在继续,因为投资者确信美国经济不会出现衰退,相反,今年美国经济增长将加速,并推动全球企业利润上涨。他们是对的吗?

“金融资本家通常用股价除以年利润来衡量公司的价值。如果你把一家公司发行的所有股票加起来,再乘以股价,你就会得到这家公司的“市值”——换句话说,就是市场对这家公司的价值。这个“市值”可以是年收益的 10 倍、20 倍、30 倍甚至更多。另一种看法是,如果一家公司的市值是收益的 20 倍,而你购买了它的股票,那么你需要等待 20 年的利润才能使你的投资翻倍。我们可以用一系列公司的一篮子股价来计算股票市场上所有公司股票的平均价格,然后对其进行指数化。这样我们就得到了一个股票市场指数,比如标准普尔 500 指数,它涵盖了美国市值最高的 500 家公司。

“由于公司股价基于金融投资者的主观判断,因此它们可能与公司的实际利润以及公司拥有的资产(机器、厂房、技术等)的价值相差甚远。这就是目前的情况。”

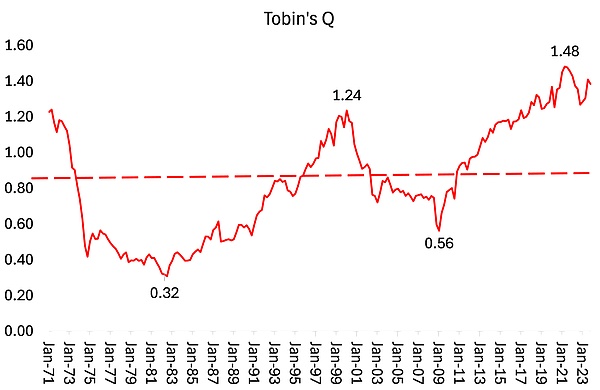

因此,美国和其他股票市场都处于半空中,远远高于实际价值。以标准普尔500指数成分股公司股价价值与500家公司资产账面(货币)价值之比来衡量,即托宾Q值接近历史最高水平。但是:“无论股价如何波动,最终公司的价值必须由投资者根据其盈利能力来判断。一家公司的股价可能会与其实际资产存量的累计价值或收益相差甚远,但最终股价会被拉回正轨。” 四月份,我说过:“从根本上讲,如果美国企业利润增长放缓 (事实确实如此)且借贷利率居高不下,那么股价的挤压最终将导致当前市场繁荣的逆转。 ”

当时,繁荣时期(称为“牛市”)已经出现了断层线。标准普尔 500 股票指数(美国前 500 家公司)几乎完全由七大社交媒体、科技和芯片公司推动——即所谓的七巨头(Alphabet、亚马逊、苹果、Meta、微软、Nvidia 和特斯拉)。标准普尔指数中其他 493 家公司的市场价格相对于收益几乎没有变化。因此,整个市场指数都依赖于七巨头能否维持利润增长。

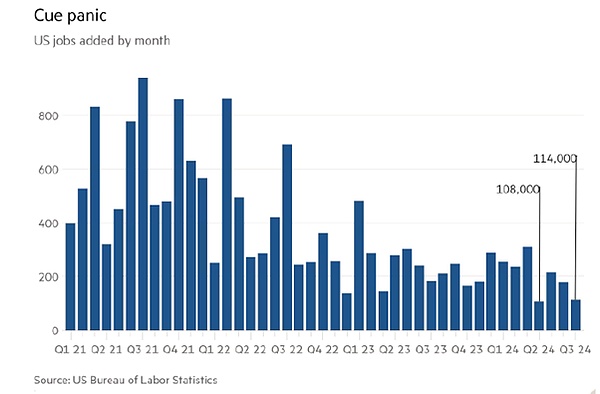

此次崩盘的导火索是美联储在 7 月底的会议上决定不降低政策利率,因为它认为通胀仍然“坚挺”。 几天后,美国公布了 7 月份的就业数据,数据显示增长非常疲软,净就业人数仅增加 11.4 万,仅为前 12 个月平均增幅的一半。

官方失业率升至 4.3%,触发了预测经济衰退的所谓萨姆规则;远高于 2023 年 4 月疫情后的低点 3.4%。 萨姆衰退指标(以前美联储经济学家 Claudia Sahm 的名字命名)是经济衰退开始的一个相当准确的信号。 它是“当全国失业率(U3)的三个月移动平均值相对于前 12 个月的低点上升 0.50 个百分点或更多时”。而这一规则被违反了。

与此同时,根据最新的 ISM 制造业活动调查,美国制造业仍处于深度收缩区域,该指数从 6 月份的 48.5 降至 7 月份的 46.6。(任何低于 50 的分数都意味着收缩。)7 月份的数据是美国工厂活动自 2023 年 11 月以来最严重的收缩,也是过去 21 个时期内第 20 次活动下降,

随后,随着 7 月底季度企业盈利结果的出炉,尽管宣称业绩良好,投资者还是开始抛售,因为他们担心七巨头计划在人工智能和半导体方面投入的巨额资本不会在未来带来更好的收益。这些公司已在人工智能基础设施上投资了数十亿美元,但投资者现在开始怀疑这些投资的回报。股权投资公司 Elliot 管理公司表示,人工智能“被过度炒作,许多应用尚未准备好迎接黄金时段”,而且这些用途“永远不会具有成本效益,永远不会真正发挥作用,会消耗太多能源,或者被证明是不可靠的”。 事实上,调查显示,到目前为止,只有 5% 的公司在运营中使用人工智能,这表明增长有限,或者至少是缓慢增长。

日本央行决定提高政策利率,旨在提高日元兑美元的汇率并控制不断上升的通货膨胀,这进一步加剧了局势。这削弱了货币投机中所谓的“套利交易”。套利交易是指投机者以先前的零利率借入大量日元,然后购买美元资产(如科技股)。但日本央行的行动意味着日元借贷成本突然上升,因此美元资产的投机活动有所回落。

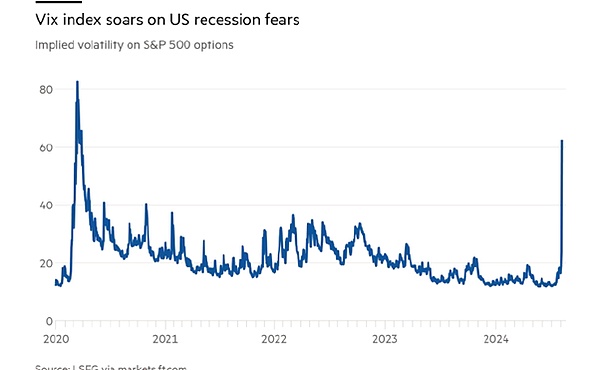

所有这些因素在上周五和随后的“黑色星期一”达到了顶峰。投资者陷入恐慌——衡量投资者“恐惧”程度的所谓 Vix 指数就体现了这一点。

但这次崩盘是否意味着美国经济将陷入衰退?自崩盘以来,所有主流经济学家都纷纷向投资者保证,实际上一切都很好。《金融时报》高呼:“大家冷静下来!” 大量证据表明,失业率仍然很低,通胀将进一步下降,美国经济整体仍在增长。

股票市场确实不是“实体”经济。从本质上讲,股票市场价格反映的是投资者对未来利润和盈利能力的预期(理性或非理性)。利润才是最终的决定因素。去年此时,美国企业利润开始萎缩,但此后出现了温和复苏。

因此,也许这次崩盘只是一次“调整”,让股价跌至更接近企业盈利增长的水平。1987 年股市崩盘更严重时,情况就是如此。几周之内,股市就恢复到了新高。

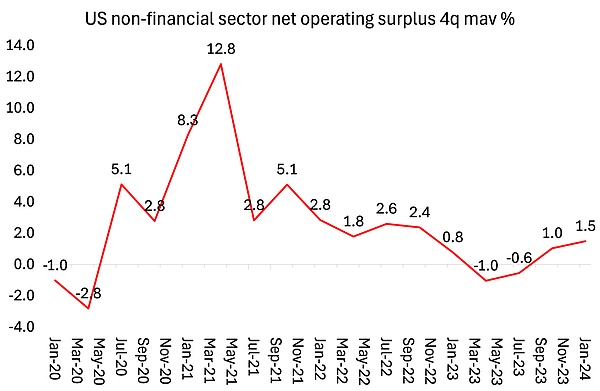

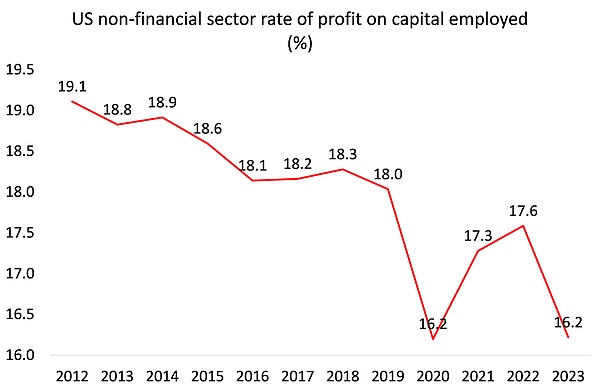

另一方面,非金融部门资本的盈利能力(并非利润本身)处于 2008-2009 年大衰退结束以来的最低水平。这意味着未来将出现衰退。

现在不是 1929 年,当时股市暴跌,预示着大萧条的开始。 美国企业的盈利能力已经比 1924 年下降了 13% 以上。 但即使这次股市崩盘目前并不预示着实际产出、投资和就业的衰退,目前的盈利趋势也表明,衰退最终将在本十年结束前发生。